理論株価で測る相場の位置づけ

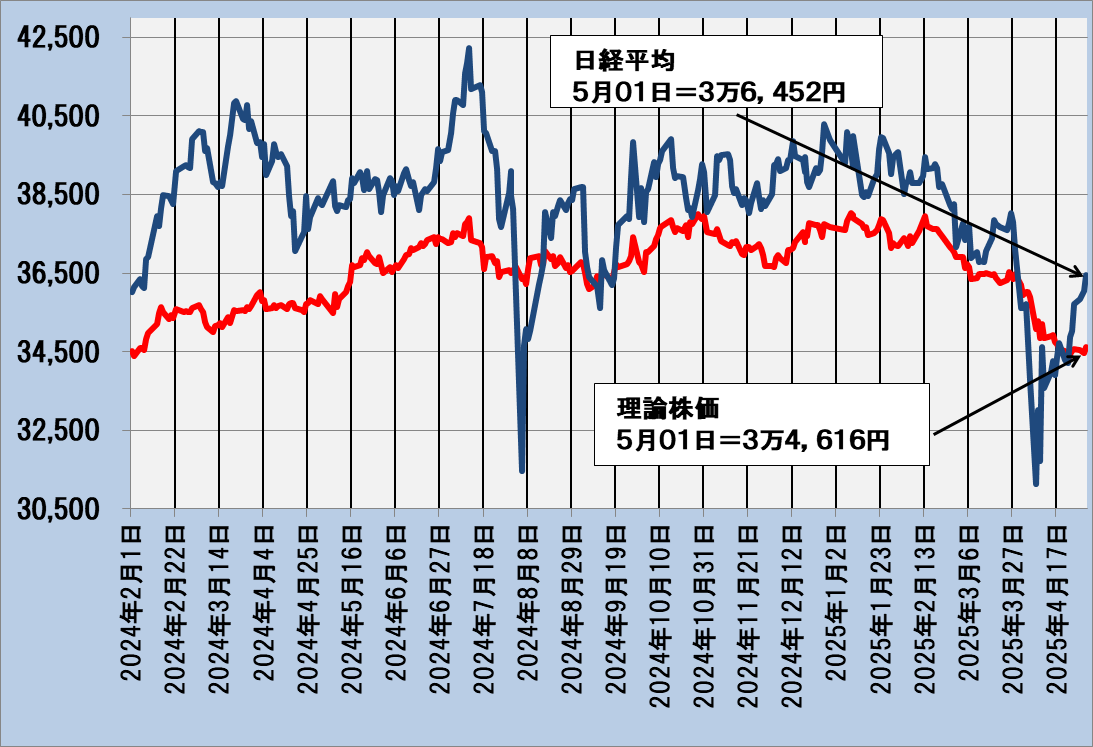

日経平均と理論株価の推移

相場の判断は相場が大きく変動する時に、しばしば“市場のムード”に流され目先の相場が上がるか下がるかだけに目が向きがちです。

しかし、こうした時にこそ大切なのは相場の水準自体が妥当かどうかという見極めです。そしてこうした判断を行うために欠かせないのが客観的な根拠に基づいた相場の評価、位置づけです。

当サイト、「資産運用のブティック街」ではこうした客観的な相場判断の材料として、一定の条件の下で推計した日経平均の値を「理論株価」として提供しております。

以下のグラフは日経平均と理論株価の推移を日次ベースで示したもので、毎日更新いたします。当欄を相場評価のご参考としていただければ幸いです。

なお、「サイト学習コース」の会員の方には以下にサンプルとしてご紹介しております、市場のリスク動向と相場の関係に踏み込んだより深い分析を可能にする各種の「会員向けグラフ」を併せて毎日、更新・提供いたします。

より実戦に即した的確な相場判断の道具としてご活用いただけるものと思います。

会員のお申し込みはこちらをご覧ください。

(*)サイト会員のお申込みをした当月は会費はかかりません。したがいまして、お申し込みをした当月中に退会することで無料で各種のグラフ、学習講座をご利用いただけますので、お気軽にご試用いただければと思います。

日経平均と理論株価の推移

―2024年2月1日~2025年4月3日―

*青色の線が日経平均、赤色の線が理論株価

グラフから日経平均は理論株価からある程度離れると理論株価に向かって戻る傾向があることが分かります。この特性に着目して日経平均と理論株価のかい離の程度を整理・分析することで相場の反転時期を判断する材料とすることが考えられます。

「会員向けグラフ」:サンプル

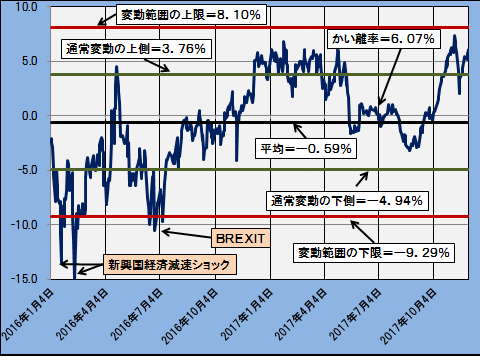

「かい離率」の推移と変動範囲

下のグラフは日経平均と理論株価のかい離が一定の基準を超えると元の水準に戻る特性があることを示すグラフです。

かい離は日経平均と理論株価との差を理論株価で除した百分率で示します。かい離の程度は統計学の世界で変動の大きさを示す指標として通常使われる「標準偏差」(*)という指標を基に決めます。

グラフ内の「平均」は過去の一定期間のかい離率の平均値で、ここでは2016年初から直近までの平均をとっています。「通常変動の上側・下側」は「平均」から上下に標準偏差の幅でとった範囲、「変動範囲の上限・下限」は同じく標準偏差の2倍の範囲にとった位置を示します。標準偏差も「平均」と同じ期間で求めています。

かい離率の推移と変動範囲の上限・下限(サンプル)

―2016.1.4~2017.11.30―

*紺色の線がかい離率、中央の黒線がかい離率の平均、緑色の線が通常変動の範囲、赤色の線が変動範囲の限界の位置を示します。

グラフから、かい離率は赤線の変動範囲の限界を超えるとその直後に反転して通常変動の範囲に向かっていることが読み取れます。こうした経験的事実から、かい離率を以下の投資判断のメドとして使うことができます。

- 1.緑の線の範囲内にあるとき:通常の変動範囲に収まっているので静観する。

- 2.緑の線と赤の線の間にあるとき:出動に備えて警戒態勢をとる。

- 3.赤の線を超えるとき:臨戦態勢をとる。

(*)標準偏差

統計学の世界で通常的に用いられる変動の大きさを示す指標で、この指標の2倍あるいは3倍の値で範囲を区切り、滅多に発生しない事象を区分けする道具として使います。

平均から上と下に1標準偏差以内の範囲には全体の約68%が、2倍の範囲以内には全体の約95%、3倍の範囲には99.7%が収まるとされます。「変動範囲の上限・下限」は2倍の基準で設定していますので、この範囲からはみ出る確率は全体の5%になります。すなわち、かい離率が通常の5%以下の頻度で発生する領域では、これは通常の状態ではなく、長くは続かないと判断するメドとなります。

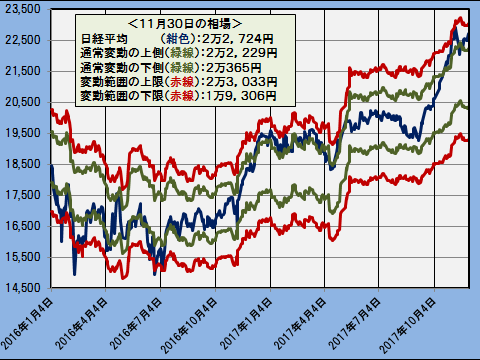

日経平均と変動範囲の上限・下限

以下は上述のかい離率の推移を日経平均の実際の動きに置き替えて示したグラフです。

日経平均と通常変動の上側・下側、変動範囲の上限・下限(サンプル)

―2016.1.4~2017.11.30―

*紺色の線が日経平均、緑色の線が通常変動の範囲、赤色の線が変動範囲の限界を示します。

日経平均は2016年の1月と2月(新興国の経済減速ショック)、そして6月(英国のEU離脱:BREXIT)に変動範囲の下側を超え、その直後に反転して上昇しています。また、2017年9月からの急騰相場で11月に変動範囲の上限まで達した後、その直後に反転、下落しています。当グラフを上記のかい離率の推移グラフと併せて検討することで実際的な相場判断に役立てていただけます。

直近5日の日経平均と変動の範囲

下表は直近5日間の日経平均と通常の変動範囲、変動の限界について実際の数値をまとめた表です。直近時点の日経平均の水準が通常の変動範囲なのか、注意領域なのか、あるいは臨戦状態にあるのかを具体的に数値で捉えることができます。

直近5日間の日経平均と変動の範囲(サンプル)

―2017.11.24~2017.11.30―

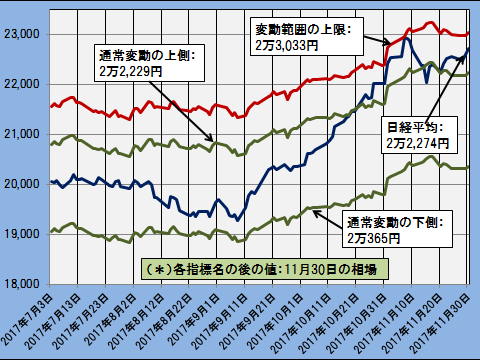

日経平均と通常変動の上側・下側と変動範囲の上限・下限―-拡大グラフ(サンプル)

上の「日経平均と変動範囲の上限・下限グラフ」を最近の動きに絞り拡大したグラフです。最近の動きを追うことでよりきめ細かい相場判断ができます。

日経平均と通常変動の上側・下側と変動範囲の上限・下限―-拡大グラフ(サンプル)

―2017.6.1~2017.11.30―

上の直近5日間の数値表と併せることで近時の相場のトレンドをより明確に捉えることができます。

(*)ご注意

ここでの投資判断指標はいずれも一定の統計的処理によって導いたもので必ずしも結果を保証するものではありません。

投資の判断はご自身で行なっていただくようお願いいたします。投資の結果についてインテリジェント・インフォメーション・サービスは責任を負いません。

「市場リスクプレミアム」の推移と変動範囲

株式相場は基本的にファンダメンタルズに基づいて形成されますが、時にファンダメンタルズを離れた水準で推移することがあります。こうした、ファンダメンタルズで説明のつかない局面ではしばしば、「市場はリスク・オンの状態にある」あるいは「リスク・オフの状態にある」といった説明が行われます。ここでの「リスク」という言葉は耳に馴染みやすく何となく納得してしまうのですが、実はその実態は具体的な形(数値)で捉えることができない“やっかいな代物”と言えます。

そこで、「資産運用のブティック街」では日経平均の「資本コスト」(*)という指標を市場リスクの代理の指標として用います。

資本コストとは、投資家が株式投資によって負担するリスクに見合って要求する割り増し分の収益(プレミアムリターン)のことです。したがって、リスクが大きい場合はそれに見合って要求する資本コストも大きくなるので資本コストは市場リスクの大きさを表す指標になり得ます。当サイトではリスクに見合う割り増し分のリターンの意味を含めて、市場リスクを「市場リスクプレミアム」と称することとします。

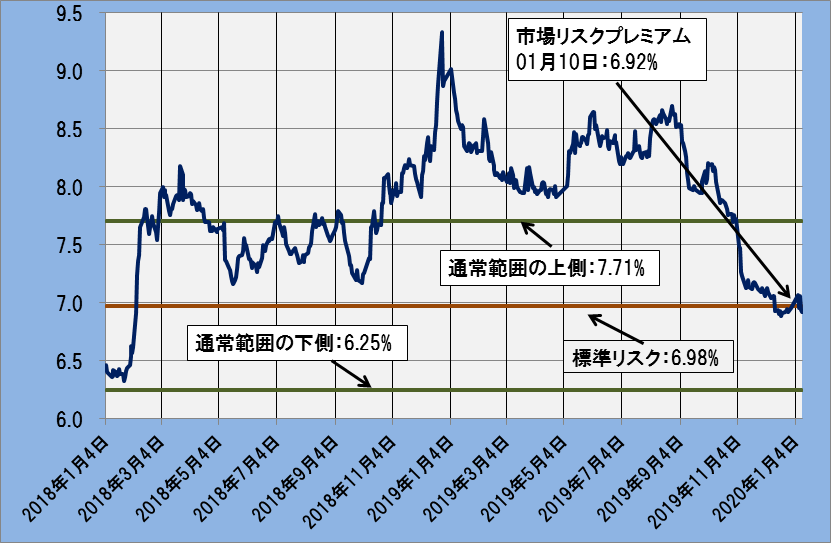

以下は、「市場リスクプレミアム」の推移と、市場全体が標準的なリスクレベルとして認める「標準リスク」、そして市場リスクの通常の変動の範囲を示す「通常の変動範囲の上側と下側」を、併せて示したグラフです。

「市場リスクプレミアム」の推移と通常の変動範囲の上側・下側(サンプル)

―2016.1.4~2017.11.30―

*紺色の線が市場リスクプレミアム、中央の茶色の線が標準リスク、緑色の線が通常範囲の上側と下側を示します。

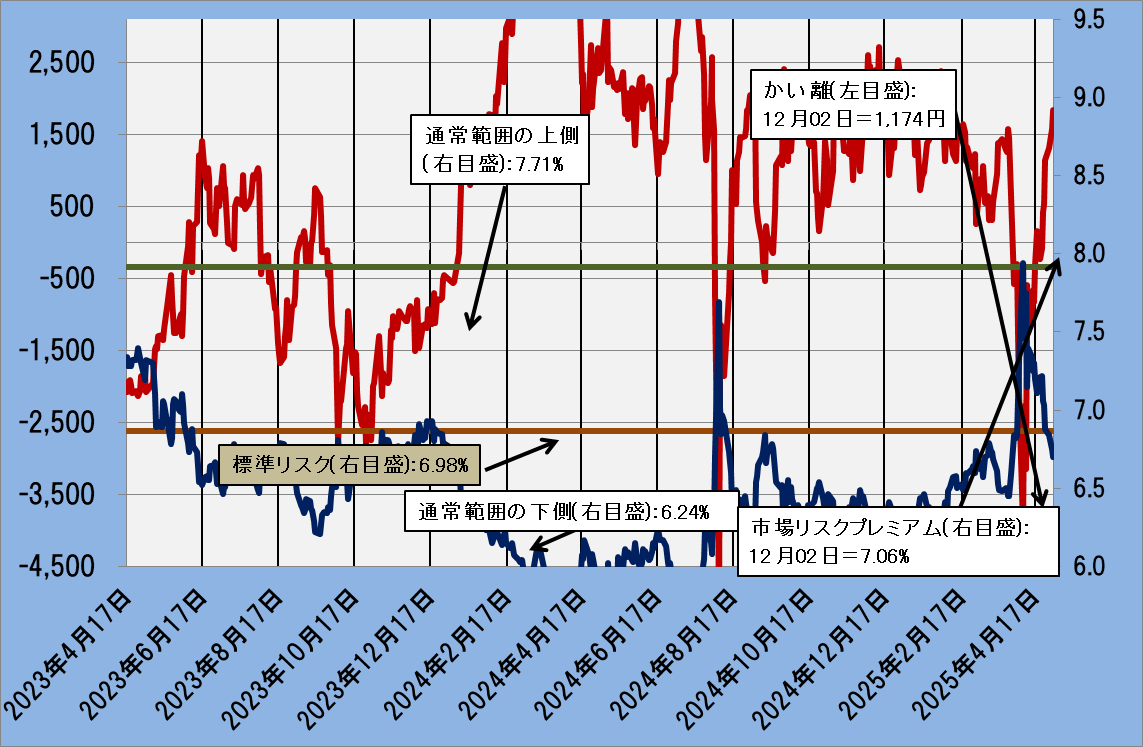

「市場リスクプレミアム」と「かい離」の推移・変動範囲

下のグラフは、上の市場リスクと併せて日経平均と理論株価のかい離を示したグラフです。市場リスクが実際の株式相場とファンダメンタルズとのかい離を説明する要因であることを明確に示すグラフです。

「市場リスクプレミアム」と「かい離」の推移、変動範囲の上側と下側(サンプル)

―2016.1.4~2017.11.30―

*赤線が日経平均と理論株価とのかい離を左目盛で示します。市場リスク関連については上のグラフと同様です。

市場リスクプレミアムとかい離はきれいに逆相関の関係となっており、紺色の市場リスクが高まる(いわゆるリスク・オフの状態になる)と赤線のかい離は下落、すなわち、日経平均はファンダメンタルズ(理論株価)で説明される水準から下離れし、逆に市場リスクが低まる(いわゆるリスク・オンの状態になる)と日経平均はファンダメンタルズ(理論株価)で説明できない上昇を見せることを示しています。