≪ ポートフォリオ戦略実践講座 ≫

ー 波乱の株式相場を統計的知見から評価し今後の相場評価の起点に -

2024年の株式相場は日経平均がバブル期の最高値を34年ぶりに更新し、また史上最大の下げ幅を記録するなど波乱が続きましたが、こうした波乱の程度(規模)を統計の見地から整理することで足許の相場の位置づけを客観的に評価し、今後の相場展開の起点とします。

株式相場は今年初から上昇基調を強め日経平均は2月22日にバブル期の最高値を更新する3万9,098円をつけ、さらに3月4日には初の4万円台となる4万109円、3月22日には年初来の高値4万888円をつけました。その後、相場はやや弱含みで推移した後、再び騰勢を強め7月11日には最高値の4万2,224円をつけました。

しかし、この急騰はさすがに行き過ぎであったようで、直後に反落し8月5日には史上最大の下げ幅となる4,451円を記録、3万1,458円まで最高値から3週間余りで25% 、1万円を超す下落となりました。行き過ぎを厳しくとがめられた形です。

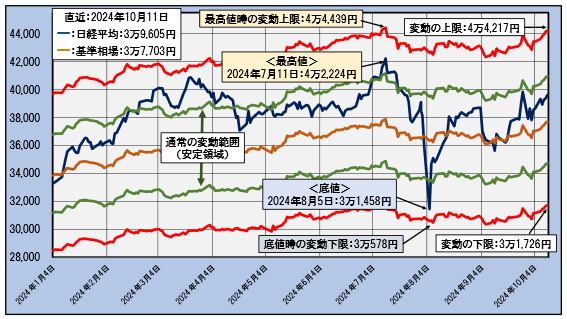

下の図は年初から直近の10月11日まで、日経平均を紺色の線で、本来のあるべき姿であるファンダメンタルズを表す「基準相場」を茶色の線で示したグラフです。そして統計的な評価によって日経平均の通常の変動範囲とみなせる、いわば安定的な相場領域の範囲を緑色の線で示し、同じく統計的な評価によって通常変動の範囲を大幅に超え変動の限界とみなせる境界を赤線で示しています。

日経平均と「基準相場」および日経平均の変動の上限、下限

―2024年1月4日~2024年10月11日―

図で、左上の白枠内の日経平均と基準相場の線の説明の後にある値は直近の10月11日の日経平均と基準相場の値です。また、変動の上限と下限を示す白枠内にある値も10月11日のそれぞれの値を示します。

図から、7月11日につけた日経平均の最高値、4万2,224円時点における高値の限界は4万4,439円でその差は2,215円、5.2%まで接近しました。これに対し、その後の8月5日の急落時の底値、3万1,458円の時点の安値限界は3万578円で差は880円、2.7%と際どいところまで接近しています。相場上昇の行き過ぎよりもそれをとがめる反落の勢力の方が大幅に強かったことが分かります。こうした現象は過去の事例からも示されるもので、上昇または下落のどちらの場合でも相場が行き過ぎた場合の調整は直前の行き過ぎを上回る規模になることがしばしばです。

2024年のこうした年初来の相場動向をより普遍的かつ明快に示すのが、日経平均基準相場のかい離(相場とファンダメンタルズのかい離)は市場リスクの変化によってもたらされるものとして「偏差値」に基準化した指数、「リスク回避指数」です。

市場リスクが高いと見れば投資家は株式市場から退避することで相場は下がり、市場リスクが低いと見ればより高いリスクをとって高リターンを目指して株式市場に参入することで相場は上昇します。

(*)同指数はこの市場リスクの大きさを表すものなので、相場の上昇下落と逆の方向を示すことにご注意ください。

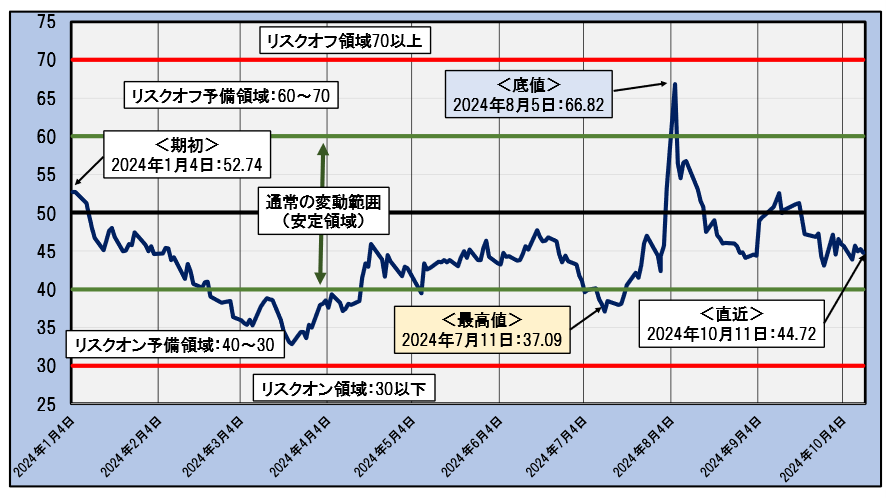

下図は年初からの「リスク回避指数」の推移を示したグラフです。

「リスク回避指数」の推移(日次ベース)

―2024年1月4日~2024年10月11日―>

同指数では偏差値の基準に則って日経平均の通常変動の範囲は40点から60点の間となり、上図と同じ緑線で示してあります。上の図で赤線で示した相場変動の限界のうち、上側の境界線は相場の上げ過ぎ、すなわち市場リスクが下がり過ぎということで30点になり、これは「リスクオン」の状態になります。逆に下側の赤線は相場の下げ過ぎすなわち市場リスクが高くなり過ぎたということで70点で「リスクオフ」の状態となります。

最高値での指数の値は37.09と30点のリスクオンの境界より通常変動の境界である40点に近くそれ程の過熱状況ではなかったことが分かります。

一方、底値における指数は66.82と通常変動である60点より下げ過ぎ状態のリスクオフの70点に近く異常な下げ状態に近かったことが分かります。

この両者の相場の位置づけがそのまま両者のその後の相場反転の強さに表れています。すなわち、最高値からの反落の強さより、底値からの反発の強さの方がはるかに大きくなっています。

さて、こうした相場の変遷を経て直近の状態を見ると同指数は44.72と40点から60点の間の通常変動の中でやや高止まりの位置にあります。為替市場は今後とも不安定な動きも想定されるものの、業績動向は堅調に推移していることで、基準相場は底堅く推移することが見込まれ、市場リスクの状態が現在の高止まり状態が維持されるとすると、相場は今後もやや上ずり状態のリスクを抱えながらも堅調に推移すると見てよさそうです。

*当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いでございます。

higurashi@iisbcam.co.jp

(*)ご注意

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

筆者プロフィール:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。インテリジェント・インフォメーション・サービス代表。統計を用いた客観的な投資判断のための市場・銘柄分析を得意とする。

===============================================

[当講座は]

当講座は個人向けの投資学習サイト、「資産運用のブティック街」の最新の講座をメルマガでお届けしているものです。

当サイトではこれまでに配信した過去の講座を時系列、またテーマ別に自在に取り出せます。

また、日経平均の妥当な水準を評価する基準となる「理論株価」を原則として毎日更新、公開します。

株式投資の入門者からさらに実践力のアップを目指す経験者まで着実に投資の地力を高めていただけるものと思います。

『資産運用のブティック街』は

こちら。

当メルマガの解除は以下の”まぐまぐ”のホームページよりいつでも行えます。

お申込みいただいたメールマガジンの画面で「解除」をご指定ください。

発行システム:『まぐまぐ!』 http://www.mag2.com/

https://mypage.mag2.com/Welcome.do(PC・スマートフォン用)

https://mypage.mobile.mag2.com/Welcome.do(携帯端末用)