≪ファンダメンタルズに見合う水準に戻った日経平均:今後の動向は?≫

株式相場は2020年以降、2020年3月にコロナ・ショックによる急落があり、その後2021年2月までに一時回復したもののコロナ禍による世界的な物流の停滞、国内需要の低迷などで調整過程に入ったところで2022年2月にロシアによるウクライナ侵攻が勃発、ということで波乱が続いた時期と言えます。それが、本年3月から相場はそれまでの低迷状態から見違えるような強い上昇に一気に転じました。

この相場の強調は一時的な“あだ花”なのかあるいは腰の入った本物なのか、今回は相場を形成する基本的条件であるファンダメンタルズと相場を対比することで好調相場の“本物度”を検証します。

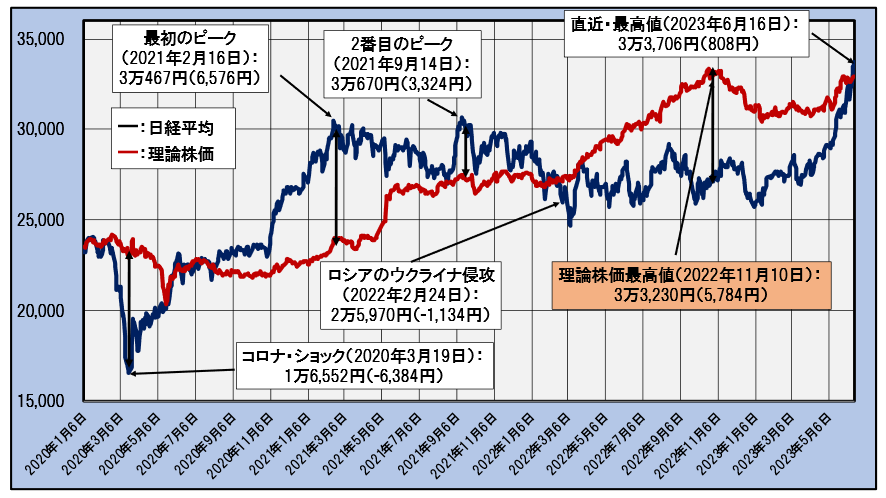

下の図は2020年初から直近の2023年6月16日まで、日経平均と日経平均に見合うファンダメンタルズを表す「理論株価」について日次ベースで推移を示したグラフです。

日経平均はコロナ・ショックによる急落で1万6,552円まで下げた後、一時3万円台を付けるまで急回復しましたが、その後、本格的な調整過程に入ったところでウクライナ侵攻が勃発、以降、長い相場低迷が続く中で、突如今回の強い上昇が始まりました。直近の6月16日の日経平均は3万3,706円とコロナ・ショック時の底値からは2倍になった計算です。

下図はこれらの相場の節目について日経平均の値、そして日経平均と理論株価とのかい離(理論株価―日経平均)をカッコ内に記しています。併せてご参考として理論株価が最高値を付けた2022年11月10日の理論株価とその時点での日経平均とのかい離を赤い枠で示しています。青線が日経平均、赤線が理論株価です。

日経平均と理論株価の推移(日次終値)

―2020年1月6日~2023年6月16日―

図から、こうした波乱の期間においても株式相場は一時的にファンダメンタルズから大きく離れてもやがてファンダメンタルズに戻るという基本的な構造が確認されたことと、もうひとつ注目されるのは、日経平均と理論株価のかい離はプラス・マイナスとも6,300~6,500円、率では27~28%と一定の限られた範囲に収まっていることです。これは、株式相場がファンダメンタルズからかい離する限界を示しているように見られます。

このことは、今後生じるであろう相場波乱の局面において、ファンダメンタルズ(理論株価)をしっかり捉えておくことで波乱相場の中での上値、下値のメドを付ける有力な手掛かりとなることの示唆とすることができそうです。

さて、今回のテーマはこうした株式相場の変動特性を現下の相場に当てはめることで、相場の状態をファンダメンタルズの視点から評価することです。

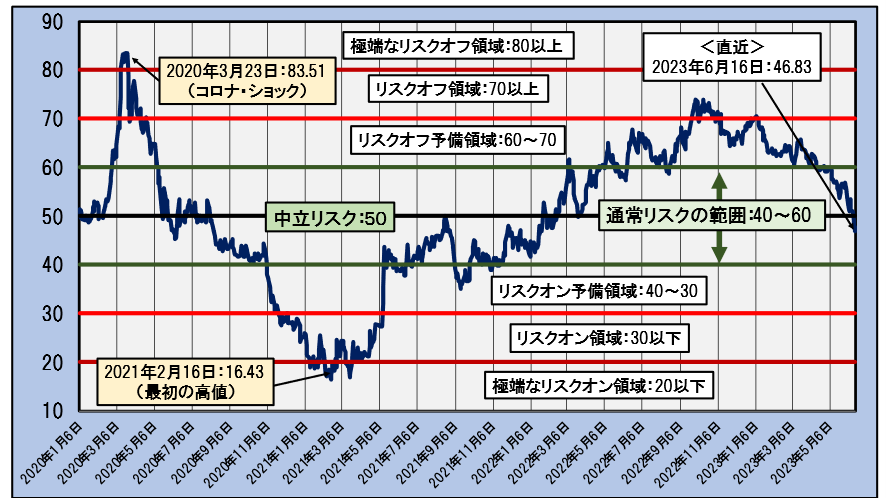

そこで、当マガジンの母体である、個人投資家を対象とした投資の学習サイト、「資産運用のブティック街」で日経平均と理論株価のかい離を一定の統計的手順で処理することで、相場の過熱状態、あるいは下げ過ぎの状態を示す指標、「リスク回避指数」(*)を開発していますので、ここでは2020年初から直近までの3年半の相場状況をこの「リスク回避指数」を用いて評価します。

(*)「リスク回避指数」についてはこちらをご参照ください。

リスク回避指数は大学などの入試の判断基準としておなじみの「偏差値」の形式で示します。

偏差値は入試の難易度(優秀さ)の評価の場では、50点はちょうど平均を示し、40点から60点の間であれば通常の成績の変動範囲、70点以上であれば相当よくできる部類で、80点以上であれば文句なしの優秀者と折り紙が付けられる水準です。一方、30点以下であればなかなか苦しい状況で、20点以下であれば、間違いなく・・・・、という水準とされます。

ところでリスク回避指数はこうした試験の優秀さを示すためのものではありませんから、点数が高いから良い、低いから悪い、というものではありません。この指数は株式市場のリスクの高さをそのまま数値で示します。

ここで、市場のリスクが高いと投資家はリスク資産(株式)に対して警戒を強め、リスクを避ける、すなわち株式市場から引き上げる(株を売る)ことによって相場はファンダメンタルズに見合う相場より低くなることになります。こうした状況は「リスクオフ」と呼ばれます。

一方、市場のリスクが低いと投資家が判断すると、投資家はよりリスクを取る、すなわちこぞって株式を買うことになり、相場はファンダメンタルズに比べて割高となります。こうした状態を「リスクオン」と言います。

そこで、指数は偏差値で示されますので、以下のように相場の状況を表すことができます。

すなわち、指数が50点であれば市場リスクは高くも低くもなくちょうど中立の状態で相場はファンダメンタルズに見合う水準で安定していることになります。40点から60点の間であれば相場は通常の変動の範囲に収まっており、取り立てて動く必要はない、静観してよい状態と言えます。

そして、70点以上であれば、これは市場リスクが非常に高いことになり、投資家が市場から逃げ出すことで相場は下げ過ぎの状況、リスクオフの状態になります。さらに80点以上ということになればこれは極端なリスクオフ状態(相場の異常な下げ過ぎ)と言える状況で、これは逆に見るとこうした状況は長く続くことはない、ということで絶好の買い場、と言うことになります。

一方、指数が30点以下であればこれは市場リスクが十分に低い、すなわち相場は高すぎる状況、リスクオンの状態にあると言えます。そしてここでも20点以下というのは異常なまでの相場過熱状態ですから、これは売り時と見なすことができます。

ということで、下の図は上図と同期間について、リスクオン、リスクオフの領域と合わせてリスク回避指数の推移示したグラフです。

リスク回避指数の推移(日次終値)

―2020年1月6日~2023年6月16日―

図から最初に目につくのが、2020年3月のコロナ・ショックの急落時における80点以上(極端なリスクオン)と2021年2月の最初の高値時の20点以下(極端なリスクオフ)のところです。これらの時点では確かに相場はその直後に反転しており、それぞれ絶好の買い場、売り場になっていました。

その後相場はリスクオン、リスクオフの状態を経巡ってきましたが、今回のテーマである足元の相場状況を見てみると、しばらく続いた相場の下げ過ぎ傾向から近時の急騰によって通常の変動域に戻り、さらに足元では46点台と相場は中立状態よりむしろやや上振れの状況にあることを示しています。

確かにきわめて急激な上昇の後ということで不安定感はありますが、基本的には相場が大幅な割安局面から安定的な水準に戻るという市場の自然な流れの一環と見ることができ、その意味で一般的な相場急騰後の不安定さとは状況が異なります。

ちなみに直近の6月16日の理論株価は3万2,898円です。日経平均は、目先の変動は無論あるでしょが、当面、3万3,000円程度をメドに変動する可能性が高いと見ることができそうです。いかがでしょうか。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————