≪ ポートフォリオ戦略実践講座 ≫

ー 日本の株式相場の構造を映す「基準相場」を再推計 -

当講座では日本の株式相場の動きを日経平均で代表した上で、日経平均がどのような要因で変動するか、言葉を換えれば日本の株式市場を形成する構造がどのようなものであるかを実証的に検証、その構造を具体的に示す形として「基準相場」という指標を開発し公表しています。

この度、3月決算会社の今期業績予想が出そろったのを機に2024年6月までのデータを織り込んで当指標を再推計しました。その概要を以下にご紹介します。なお、詳しい内容については個人向けの投資学習サイト「資産運用のブティック街」内の「相場の実相を見る」コーナーにあるこちらの「基準相場とは」をご参照ください。

さて、株式相場とは株式市場に上場する企業の株価を集約し全体としての株価水準の動向を示すものですが、株価は基本的に企業の業績によって決まるとされます。これは、株価は企業の価値を示すものであり、企業の価値は企業が将来に渡って稼ぐもうけをすべて現在の価値に引き直した上で足したものであるとする理論(収益還元モデル)に基づきます。

そこで、当講座では日経平均株価を決定する第一の要因として、”日経平均会社”の業績、すなわち日経平均ベースの予想1株当たり利益(以下、「予想EPS」(*1) )を考えます。

(*1)「予想EPS」:

「予想EPS」の求め方は上述の「基準相場とは」の中で説明しています。ご一読いただければ幸いです。

なお、予想EPSが連続して得られる期間が2002年5月以降となるため、以下の検証はいずれも2002年5月から直近の2024年6月までの期間を対象とします。

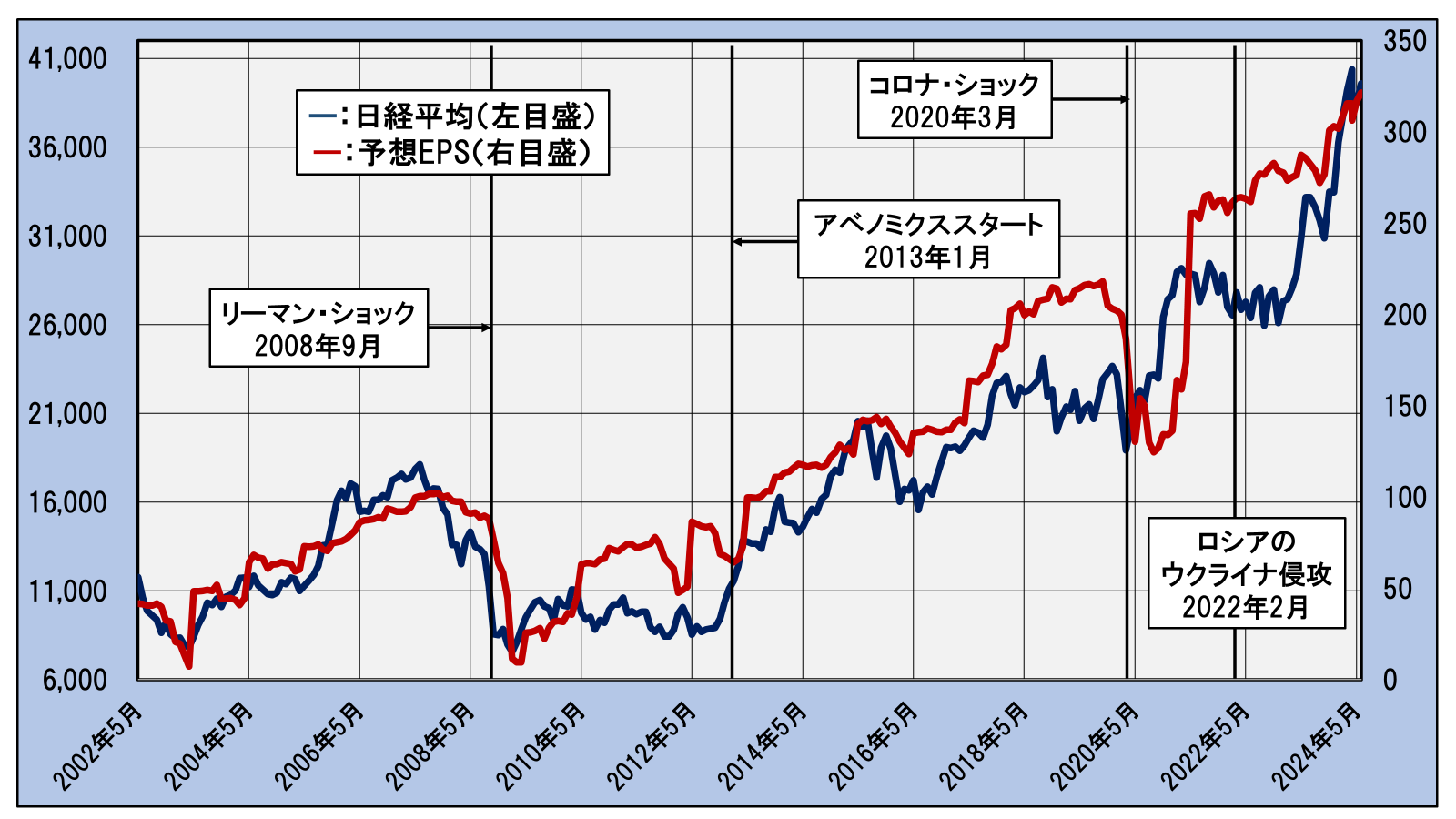

下の図は日経平均と予想EPSの推移を2002年5月から2024年6月まで月次終値ベースで示したグラフです。

日経平均と予想EPS の推移(月次)

―2002年5月~2024年6月―

紺色の線が日経平均で左目盛、赤線が予想EPSで右目盛です。図中の縦線はこの間に生じたリーマン・ショックとコロナ・ショック、そしてロシアによるウクライナ侵攻という世界的事件による相場の波乱時期および相場形成の様相が明らかに変化したアベノミクスのスタート時点を示しています。

全体的に日経平均と予想EPSはよく連動しており業績が相場を決める主要な要素であることがうかがえます。

しかし、ここでは株式市場の形成構造を具体的に捉えることを目的としていますので、「予想EPSは日経平均をかなり良く説明する」という感覚ではなく、予想EPSが日経平均をどの程度説明するのか数値的に捉えることが求められます。

そこで、予想EPSが日経平均の変動を何%説明しているのかを捉えるために、予想EPSで決められるいわば日経平均の”理論値”を求めます。理論値は回帰分析(*2)という統計学の手法によって求めます。

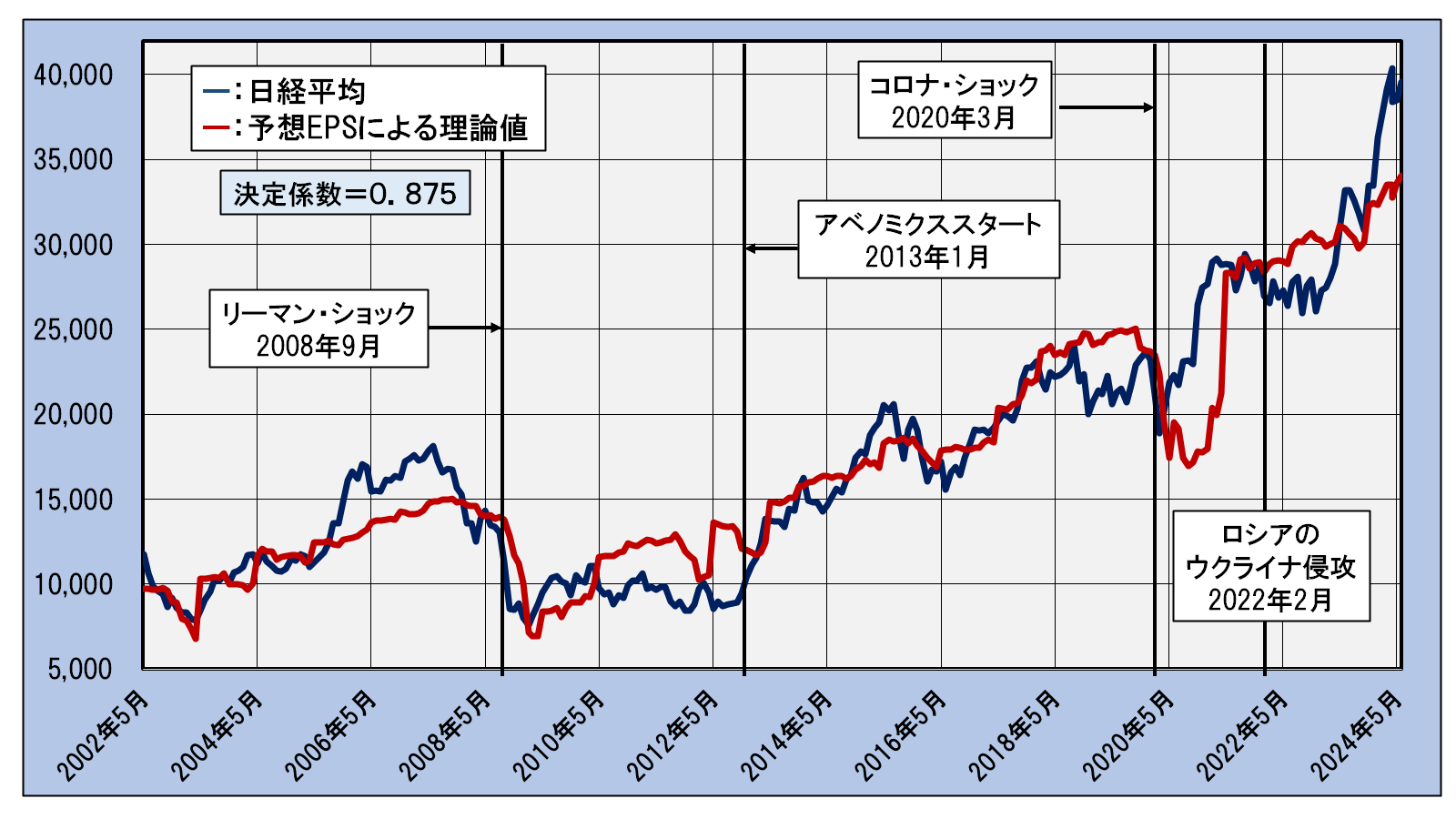

以下の図はこの日経平均の”理論値”と日経平均の推移を併せて示したグラフです。

日経平均と予想EPS による理論値の推移(月次)

―2002年5月~2024年6月―

紺色の線が日経平均、赤線が予想EPSに基づいて得られる日経平均の理論値です。図中の青枠で示した「決定係数」という指標はこの理論値が日経平均をどの程度説明しているかを示す指標です。日経平均は理論値によって87.5%説明されることを示します。

(*2)回帰分析:

特定のデータの間の関係を具体的に示す式を求める手法です。式は元のデータと推計された式で得られる値との差が最も小さくなるように求められます。誤差が最も少ないという意味で「最もうまく説明される式」と言うことができます。理論値はこの式に、対応するデータ(この場合は予想EPS)の実績値を当てはめることで得られる計算値です。

実際の関係式は以下の通りです。

【予想EPSによる日経平均理論値=6,142+86.80*予想EPS】

日本の株式相場は業績(予想EPS)によって87%以上説明されることが分かりましたが、ここでのテーマである株式市場の形成構造を明らかにするという目標にとってはこれで満足と言うわけにはいきません。それは、上図においてリーマン・ショックとコロナ・ショック、そしてロシアのウクライナ侵攻時に日経平均とEPS理論値が大きくかい離しており、これは業績ではない、他の有力な相場変動要因が相場形成に介在したことを示していると見ることができるからです。

そこで、これらのかい離について相場に影響を与え得る各種の経済要因について検証した結果、リーマン・ショックにおけるかい離の要因として為替相場の急変が浮上しました。為替相場は米ドルレートで代表します。

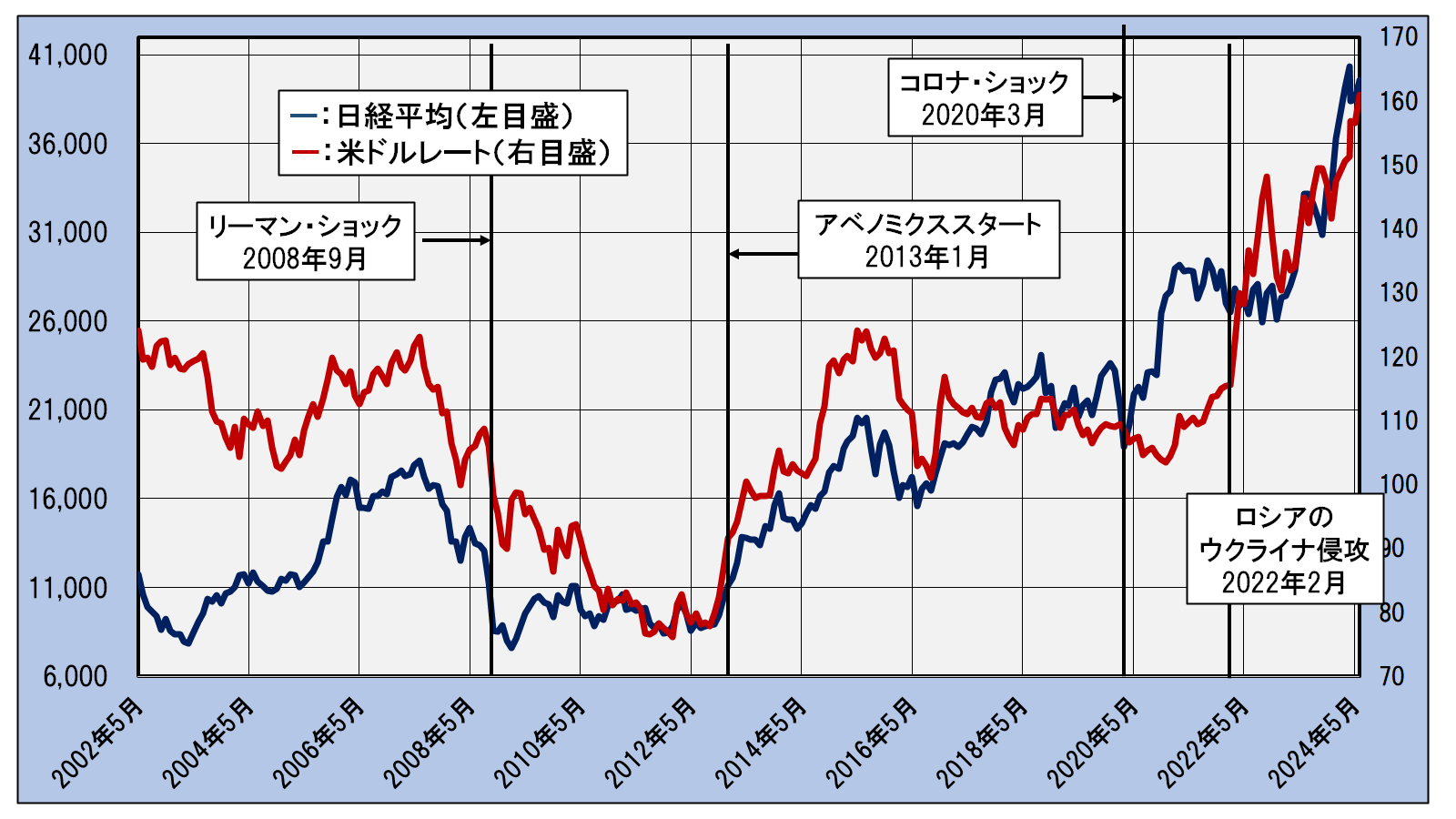

下図は日経平均と米ドルレートの推移を示すグラフです。

日経平均と米ドルの推移(月次)

―2002年5月~2024年6月―

紺色の線が日経平均で左目盛、赤線が米ドルレートで右目盛です。全体として米ドルレートと日経平均のアップダウンは歩調を合わせており、ドル高(円安)が日経平均を引き上げるという関係が見て取れますが、リーマン・ショック時にはドルの急落に対して日経平均は(下落することなく)底這い状態が続いている点が異例のケースになります。

これは、冒頭のグラフで予想EPSがショック後にすぐ回復に向かったのにかかわらず日経平均が低迷を続けたことと裏腹の関係になっています。つまり、業績の回復による相場の上昇力がドルの急落(円の急騰)によって相場の先行き不透明感を強めたことで減殺され、両者が綱引きをした結果、日経平均が横這い状態を続けたと見ることができます。これが、リーマン・ショック時の予想EPSと日経平均との間に生じたかい離の実態です。

株式市場の構造を説明する要因として米ドルを予想EPSに加えることが妥当と考えられます。

もう一つの、業績で説明のつかない相場局面がコロナ・ショック時におけるかい離です。ここではリーマン・ショック時とは逆に業績がショック後に本格的に下落したのに対し、日経平均は直後に底を打った後そのまま力強い上昇につながっています。この局面では米ドルも低迷を続けており業績、米ドル以外に相場を引き上げる要因が働いたことが示されます。

そこで、企業の最も基本となる体力を表す「純資産」に注目します。企業の純資産は企業が最悪の状況に追い込まれ、ついに解散となった時に投資家の手元に残る最後の根源的な企業の価値を表します。純資産が厚いということは相場環境が極端に悪化した場合に、投資家にとって最後の企業に対する信頼の裏付けとなります。

コロナ・ショックによって企業自身は先行きをひどく悲観して業績予想を大幅に引き下げたのに対し、一方で投資家は企業の純資産の厚さを拠り所に株価の底堅さを信じたことが、業績と相場とのかい離につながったと見られます。

ということで、相場と予想EPSとのかい離を説明する第3の要素して企業の純資産を採用します。

実際には、予想EPSのケースと同様、”日経平均会社”の純資産として日経平均ベースの1株当たり純資産(以下、BPS)(*3)を取り上げます。

(*3)1株当たり純資産(BPS):

1株当たり純資産(BPS)の作り方は上述の「基準相場とは」の中で説明しています。併せてご参照いただければと思います。

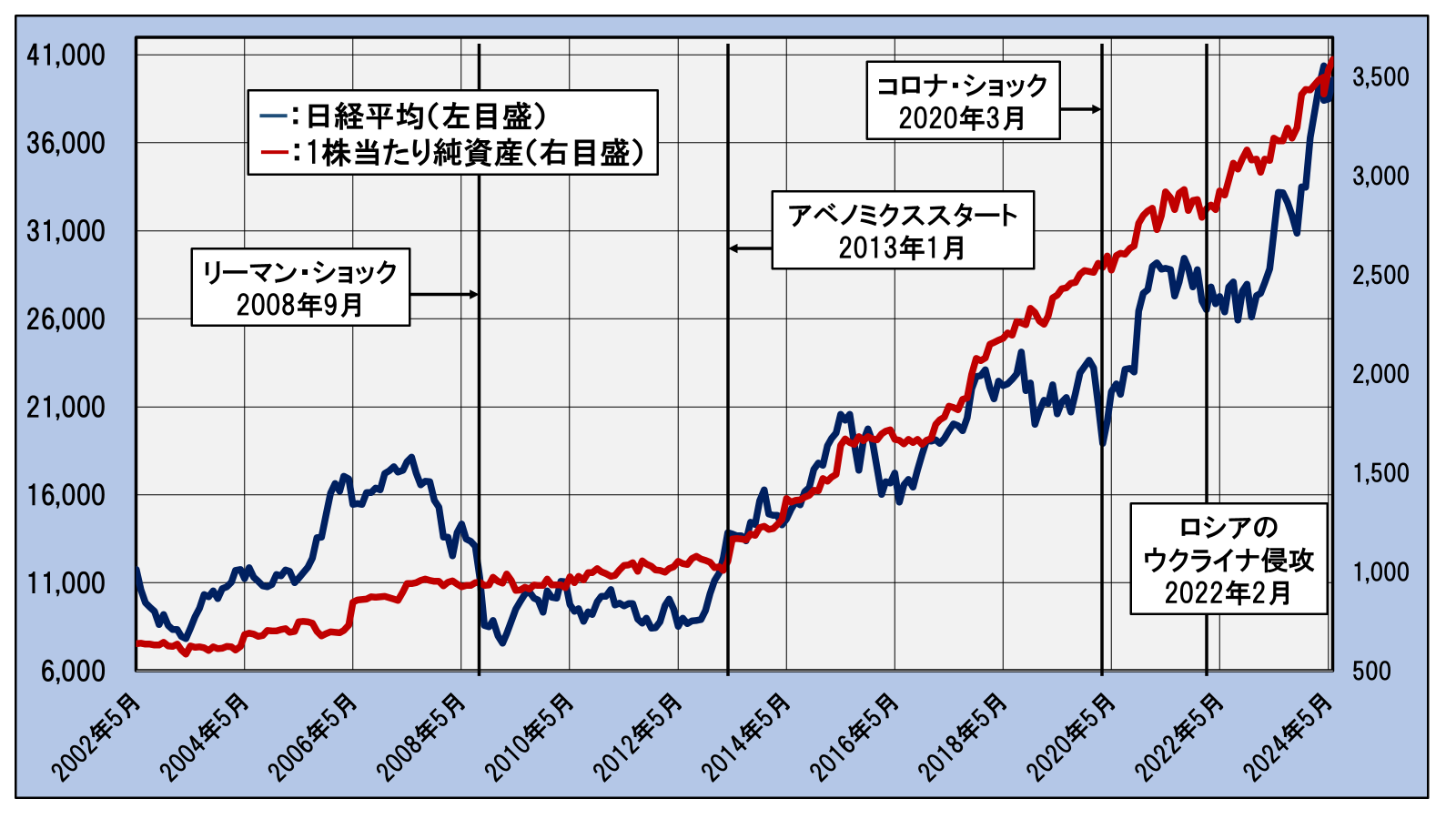

下の図はBPSと日経平均の月次終値の推移を示すグラフです

日経平均と1株当たり純資産(BPS)の推移(月次)

―2002年5月~2024年6月―

紺色の線が日経平均で左目盛、赤線がBPSで右目盛です。BPSは一貫して上昇基調を辿っていますが、特にアベノミクス以降、急速に上昇ペースを高めています。これは、リーマン・ショックによって業績とは別に資金不足による倒産危機に直面するという恐怖を経験した企業が、折からの収益環境の劇的な好転に乗って、もうけをせっせと内部留保の蓄積に回したことによります(現在の、会社はもうけを溜め込み過ぎだという批判の裏にはこうした企業の習癖がリーマン・ショック後15年経っても抜けないことがありそうです)。

さて、以上の検証から、日経平均の説明要因として業績(予想EPS)を主要因として、為替相場(米ドルレート)と企業の根源的体力(BPS)を加えた3つの要因で日経平均の動き、すなわち株式市場の形成構造の基本が示されることになります。

「基準相場」はこの3つの要因で日経平均を説明する関係を上述の回帰分析によって得られる式で決定される指標です。具体的な決定式は以下の通りです。

【基準相場=-6,170+21.91*予想EPS+119.3*米ドル+4.817*BPS」

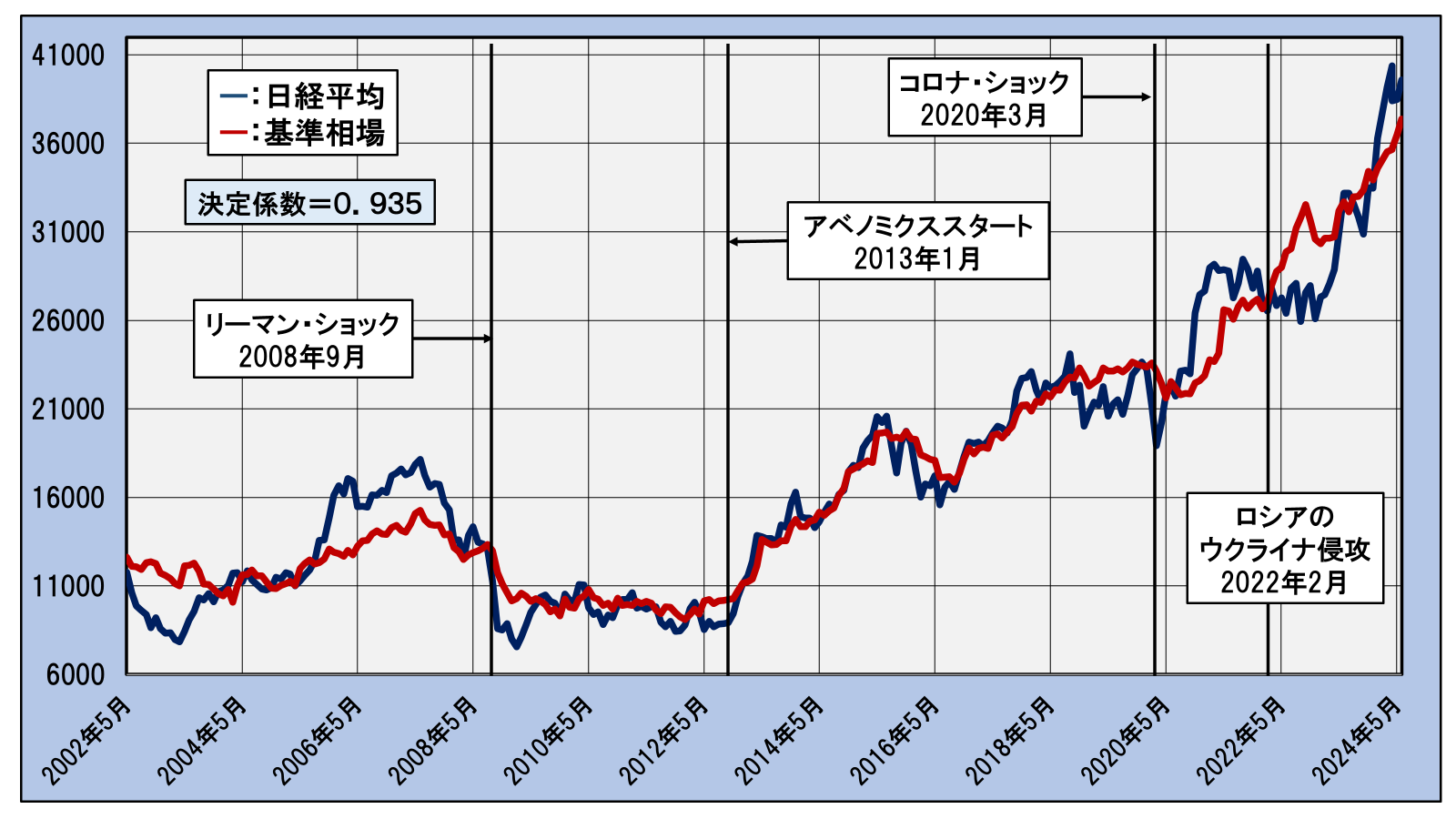

以下の図は上の式で求めた「基準相場」と日経平均の推移を示したグラフです。

日経平均と「基準相場」の推移(月次)

ー2002年5月~2024年6月―

紺色の線が日経平均、赤線が「基準相場」です。決定係数は0.935となっており、「基準相場」は日経平均の変動をほぼ忠実に追っていることが示されます。

「基準相場」は上記の「相場の実相を見る」コーナーで毎日更新、公開しています。相場評価の一助としてご参考までにご覧いただければ幸いです。

*なお、「基準相場」でも追いきれない相場変動については具体的な経済的要因では説明のできない”市場のセンチメント”とも呼ぶべきもので、市場関係者はこうした「基準相場」では説明の出来ない大きなかい離を特に「リスクオン」、あるいは「リスクオフ」といった言葉で言い表せる状況によると考えられます。当講座ではこの具体的な形では捉えられない要因を一定の前提の下で実際に目に見える形で指標化することを試みました後ほど稿を変えてご案内したいと思います。

客観的な相場評価の一助としてご利用いただければ幸いです。

*当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いです。

higurashi@iisbcam.co.jp

(*)ご注意

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————