<応用編・講座>

「ポートフォリオ戦略実践講座」で新講座を公開しました。

ー コロナ・ショック以降の市場センチメントの異変による相場波乱は終息 -

株式相場はデルタ型コロナウイルスによる感染者の再拡大によって不安定な動きが目立ちますが、相場形成の基本要件であるファンダメンタルズとの対比でみるとコロナ・ショック以降の市場センチメントの異変による相場波乱は終息したと言えそうです。

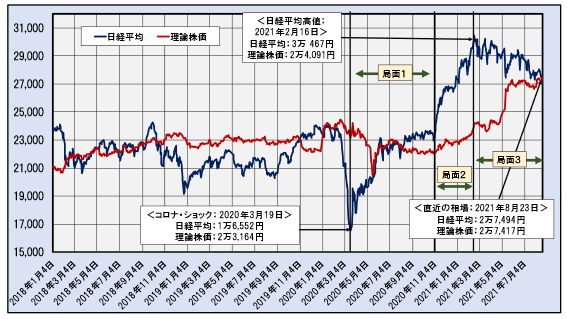

下図はコロナ・ショック前の、市場が落ち着いていた2018年から直近の2021年8月23日まで日経平均とファンダメンタルズの動向を表す「理論株価」の推移を併せて日次ベースで示したグラフです。

日経平均と理論株価の推移(日次終値)

―2018年1月4日~2021年8月23日ー

紺色の線が日経平均、赤線が理論株価です。

今回のコロナ・ショックによる相場の変動は3つの局面に分けて見ることができます。最初は2020年3月のコロナ・ショックによる急落とその後の回復局面、2番目はショック前の水準まで戻った11月から2021年2月のピークに向けての急騰局面、そして3番目がピーク後から直近までの相場調整局面です。

この間の日経平均の変動はショックによる急落でつけた底値の1万6,552円から本年2月の高値、3万467円まで1年足らずで1万3,900円余り、84%の上昇というこれまでにほとんど例を見ない大きなものでした。

一方、理論株価の方は日経平均の派手な上下動と対照的に比較的穏やかな動きとなっています。したがって、相場の大きな変動はファンダメンタルズでは説明できない要素、いわば市場のセンチメントによるものであったことが分かります。

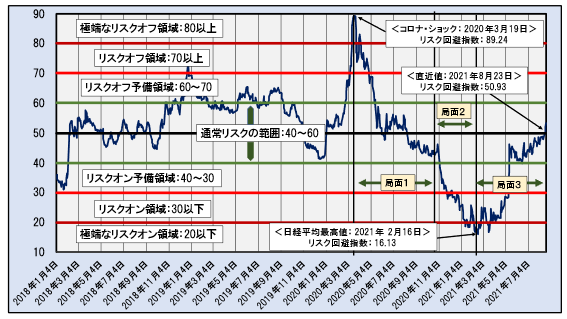

ファンダメンタルズと相場が離れることは通常の相場変動の中でも自然に生じますがこのうち、相場が通常とは言えない範囲でファンダメンタルズを上回る状況を「リスクオン」、逆に通常とは言えない範囲まで相場がファンダメンタルズを下回る場合を「リスクオフ」と言います。

当サイトではこうした市場の不測な状態を示す指標として「リスク回避指数」(以下、「指数」)を開発、公表しています。下の図は「指数」の推移を示すグラフです。

「リスク回避指数」の推移(日次ベース)

―2018年1月4日~2021年8月23日―

グラフから市場はコロナ・ショック時に極端なリスクオフ領域に入り、日経平均が高値の3万円台に急騰する過程では極端なリスクオン状態に達していることが分かります。どちらの場合もさすがに行き過ぎということで市場のバランス感覚が働いて通常リスクの範囲に戻っています。直近の8月23日には「指数」は50.93とほぼ完全中立の50点に達しています。相場の面からは、日経平均は2万7,494円、ファンダメンタルズを示す理論株価は2万7,417円とほぼ一致する水準となっています。

ここにきて日経平均が理論株価と一致したということで、コロナ・ショック以降の異変相場は一つの区切りになったと見てよさそうです。

このことはもちろん今後の相場が楽観でき強含みに推移するという意味ではありませんが、市場の相場形成の不安定性が解消して相場変動がファンダメンタルズに基づくことで分かりやすくなるという意味で市場の信頼感が増す大事なポイントになると言えます。ちなみに8月23日以降のファンダメンタルズはほぼ無風と言える状態で、日経平均はこれに合わせた形で極めて小動きが続いています。

*「リスク回避指数」を含め、より詳しい内容は本講座をご覧下さい。

*ご注意:本講座は会員向けの「応用編・講座」に収録されます。ご覧になるためには会員登録が必要となりますが、会員登録した当月中は無料で全ての情報、機能をご利用いただけます。お気軽にお試しください。(退会の手続きはトップページの「退会手続き」の窓から行えます)。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————